Kotitalouden velka on kokonaisuus: osarajoitukset siirtävät ongelman toisaalle

Kirjoittaja Samu Kurri työskentelee Fivan Digitalisaatio ja analyysi -osaston osastopäällikkönä ja on Fivan johtoryhmän jäsen.

Suomen Pankin julkaisema vakausarvio käynnisti toimialan, asuntosijoittajien ja rakentajien kesken vilkkaan keskustelun kotitalouksien velkaantumisesta sekä erilaisten rajoitteiden merkityksestä tässä yhtälössä. Kotitalouksien velkaantuminen on kuitenkin kokonaisuus, joka löysän ilmapallon lailla paisuu toisesta kohtaa aina kun yhdestä kohtaa puristaa.

Suomen Pankki esitti 4.5.2021 vakausarvionsa julkaisun yhteydessä, että valtiovarainministeriön viranomaisten ja toimialan edustajista koostuneen työryhmän (ns. Mörttisen ryhmä) esitykset saatettaisiin ripeästi lainsäädäntöön. Tämä tarkoittaisi uusia rajoituksia velkaantumiselle: velkakattoa suhteessa kotitalouksien tuloihin, rajoitetta uudistuotannon taloyhtiölainojen osuudelle sekä enimmäislaina-aikoja asunto- ja taloyhtiölainoihin. Myös uudistuotannon yhtiölainojen alkuvaiheen lyhennysvapaita rajoitettaisiin.

Toimialan ja etujärjestöjen edustajat ovat suhtautuneet esityksiin valikoivan kriittisesti. Asuntosijoittajia huolestuttavat tiukennukset uudistuotannon taloyhtiölainoihin, jotka ovat olleet sijoittajille verotuksellisesti edullisia. Rakentajien edustajat ovat huolissaan siitä, että rajoitukset heikentäisivät sijoittajakysyntää sekä pienempien rakennusyhtiöiden rahoituksen saatavuutta ja vaikuttaisivat siten uudistuotantoon. Finanssialan edustajat suhtautuvat torjuvasti perinteisiin asuntolainoihin liittyvään lisäsääntelyn, mutta kannattavat yhtiölainojen ja erityisesti kulutusluottojen nykyistä tiukempaa sääntelyä ja valvontaa.

Etujärjestöt katsovat asiaa omista lähtökohdistaan. Siinä ei ole mitään väärää, päinvastoin: se on etujärjestöjen tehtävä.

Vastuun asunto- ja taloyhtiölainasta kantaa aina asunnon omistaja

Mutta kenen tehtävänä on Suomen ja suomalaisten kokonaisedusta huolehtiminen? Tälläkin kertaa se näyttää jäävän viranomaisten, lainvalmistelijoiden ja -säätäjien tehtäväksi.

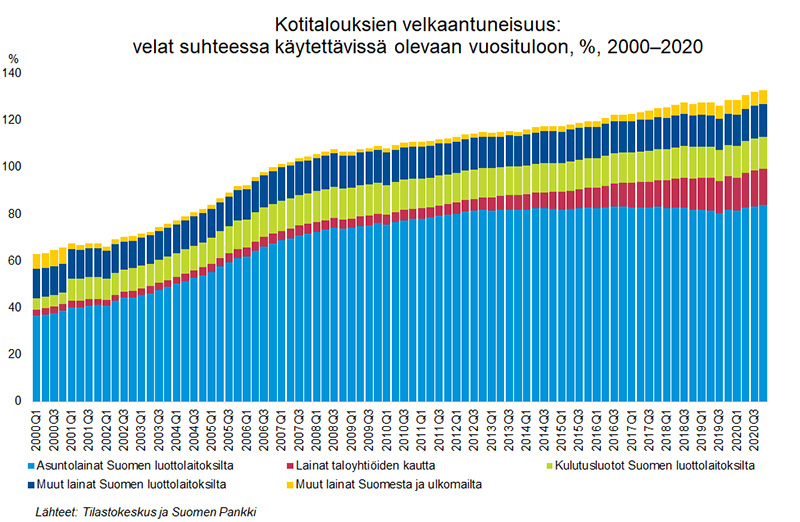

Kotitalouksien velkaantuminen on enemmän kuin kaksinkertaistunut suhteessa käytettävissä oleviin tuloihin 2000-luvun aikana, kuten oheisesta kuvasta käy ilmi.

2000-luvun alussa velkamäärän kasvu oli ripeää, minkä taustalla oli euron myötä alentunut korkotaso ja asuntolainojen maturiteetin pidentyminen. Asuntojen tarjonta voi kuitenkin kasvaa vain rajallisesti suhteessa koko asuntokantaan, joten kevyemmillä rahoitusoloilla on taipumus valua hintoihin. Finanssikriisi hidasti kotitalouksien velkaantumisen kasvuvauhtia, mutta ei pysäyttänyt kasvua.

Vastuunkannon ja riskien näkökulmasta ensisijaiset vastuun asuntolainasta ja asuntoon liittyvästä yhtiölainasta kantaa sama taho: asunnon haltija.

Vaikka vuodesta 2013 alkaen asuntolainakanta (vaaleampi sininen pylväs) suhteessa tuloihin tasaantui ja jopa kääntyi hienoiseen laskuun vuosina 2018–2019, samaan aikaan kotitalouksien vastuulla olevien yhtiölainojen osuus (punainen pylväs) on kasvanut selvästi enemmän. Samaan tarkoitukseen otettava velka on korvattu syystä tai toisesta toisella.

Koronakriisin aikana vuonna 2020 perinteistenkin asuntolainojen osuus kääntyi uudelleen nousuun.

Kotitalouden velka on kokonaisuus

Mistä uudistuotannon yhtiölainojen kasvu on sitten johtunut? Aiemmin mainittu sijoitusasuntojen verokohtelu on varmasti yksi tekijä. Toinen voi olla vuonna 2016 voimaan astunut vakuuksiin suhteutettu velkakatto, joka on saattanut siirtää kysyntää omiin nimiin otetusta velasta yhtiölainaan. Kuitenkin pankista tavanomaista asuntolainaa hakiessa otetaan huomioon myös yhtiölainat, joten vakuuskaton kiertäminen ei onnistu. Asunnonvaihtajien osalta yhtiölainojen suosioon lienee vaikuttanut helppous sekä niihin liittyneet, jopa usean vuoden pituiset lyhennysvapaat lainajakson alussa.

Kotitalouksien velkaantumista osaltaan kasvattavat kulutusluotot ovat uskottavammin oma kokonaisuutensa. Kun sekä maturiteetti että korkotaso poikkeavat merkittävästi asunto- ja yhtiölainoista, pienikin summa voi johtaa velallisen vaikeuksiin. Toisaalta myös kulutusluottoa voidaan ainakin jossain määrin käyttää asuntolainojen rajoitusten kiertämiseen, olipa se edullista tai ei.

Omistusasujan näkökulmasta asuntolainat ja yhtiölainat muodostavat kuitenkin aina kokonaisuuden, eikä niitä ei ole mielekästä erotella toisistaan. Omistusasuja maksaa sekä pankin lainanlyhennykset että yhtiön rahoitusvastikkeen. Jos vain toista rajoitetaan – kiristettäisiin vaikkapa yhtiölainojen ehtoja, mutta asuntolainoille ei asettaisi uusia rajoitteita – todennäköisesti velkaantumisen muoto vain vaihtuisi. Silloin velkaantumisen kasvu jäisi ennalleen.

Osatotuuksiin ei kannata uskoa velkaantumiskeskustelussakaan, vaikka ne menneisyyttä kuvaavissa tilastoissa olisivatkin totta.