Basel III:n viimeistely toteutettava EU:ssa

Kirjoittaja Jyri Helenius työskentelee Finanssivalvonnan apulaisjohtajana ja Pankkivalvonnan osastopäällikkönä.

Viime aikoina julkisuudessa on käyty keskustelua Basel III:n viimeistelyn vaikutuksesta rahoitusoloihin Suomessa. Basel III:n viimeistelyllä tarkoitetaan Baselin pankkivalvontakomitean 2017 antamia suosituksia globaalin vakavaraisuussäännöstön kehittämiseksi. Asia on noussut julkiseen keskusteluun, koska Euroopan komissio julkisti lokakuun lopulla oman esityksensä ko. suositusten toimeenpanemiseksi EU:ssa. Baselin pankkivalvontakomitean suosituksilla varmistetaan, että pankkisääntely säilyy riittävän yhdenmukaisena globaaleilla pankkimarkkinoilla. Jos EU:ssa ei noudateta Baselin komiteassa yhdessä sovittuja suosituksia, on vaarana, että muissakin maissa (esim. USA:ssa tai Isossa-Britanniassa) livetään suositusten noudattamisesta. Tällöin vaarana on, että ajaudutaan kilpailuun, jossa eri maat löysentävät pankkien vakavaraisuussääntöjä antaakseen (lyhyen aikavälin) kilpailuetua omille pankeilleen. Finanssikriisien taloudelliset ja inhimilliset kustannukset ovat niin suuria, että tällaiseen kierteeseen emme saa joutua.

Pankit saavat valvojan luvalla käyttää vakavaraisuuslaskennassa ns. sisäisiä malleja. Ideana tässä on, että mallit, joita pankit käyttävät liiketoiminnan tukena, esim. lainojen hinnoittelussa, ovat paras mahdollinen mittari lainan pankille aiheuttamalle luottoriskille. Sisäisten mallien käyttöönotto vakavaraisuuslaskennassa johti kuitenkin siihen, että osalla pankeista vakavaraisuusvaatimusten minimointi ohjasi liikaa mallien kehitystyötä. Tämän kehityksen tuloksena vakavaraisuusvaatimukset riskiltään toisiaan vastaaville lainoille vaihtelivat voimakkaasti pankkien välillä. Basel III:n viimeistelyn keskeisenä tavoitteena on tämän perusteettoman vakavaraisuusvaatimusten vaihtelun vähentäminen ja luottamuksen palauttaminen sisäisiin malleihin perustuvaan vakavaraisuuslaskentaan.

Erityisesti pankkiunionissa valvojat ovat Euroopan keskuspankin johdolla jo tiukentaneet valvontatoimenpiteillä pankkien sisäisiä malleja koskevia vaatimuksia. Tämän ansiosta sisäisiin malleihin perustuvan vakavaraisuuslaskennan luotettavuus on merkittävästi parantanut. Tästä huolimatta Basel III:n viimeistelyn voimaansaattaminen myös EU:ssa on tärkeää, jotta meillä on jatkossakin yhteiset pelisäännöt globaaleilla pankkimarkkinoilla. Toisaalta Basel III:n viimeistelyllä varmistetaan EU:ssakin yhdenmukaista pankkisääntelyä pankkiunionimaiden ja muun EU:n välillä. Erityisen tärkeää tämä on Pohjoismaiden integroituneilla pankkimarkkinoilla.

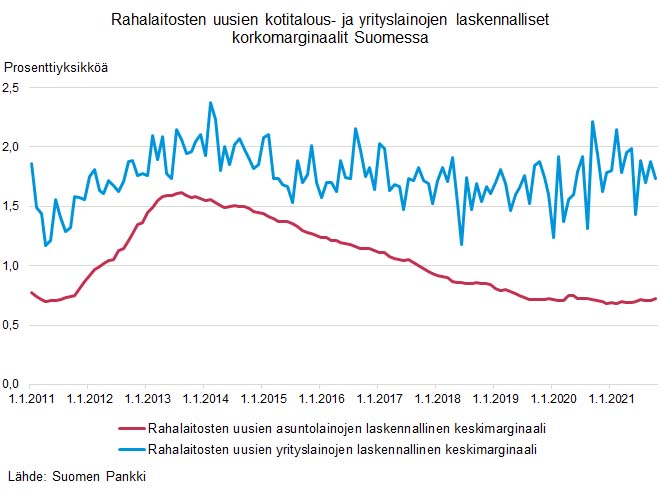

Finanssivalvonnassa on tehty arvioita komission esityksen vaikutuksista suomalaispankeille. Arvioissa ei ole voitu huomioida kaikkia komission esityksen yksityiskohtia, ja tehdyt arviot hyvin todennäköisesti yliarvioivat todellisia vaikutuksia. Arvioiden mukaan suomalaisten asuntolainojen vakavaraisuusvaatimus nousisi n. 13 %, pk-yritysten lainojen alle 5 % ja suurempien yritysten n. 8 %. Teoriassa tämä voisi johtaa lainojen hintojen nousuun, kun lainan hinnan pitäisi kattaa sen sitoman pääoman kustannukset. Käytännössä lainojen hinnoitteluun vaikuttavat monet muutkin tekijät kuten kilpailutilanne, asiakkaan muista tuotteista tuleva tuottopotentiaali, tuotteiden kustannusrakenne ja pankin sisäinen pääoman allokointi. Alla on kuva asunto- ja yrityslainojen keskimääräisistä marginaaleista. Ne ovat pysyneet suhteellisen vakaina (yrityslainat) tai jopa laskeneet (asuntolainat) huolimatta siitä, että pankkien vakavaraisuusvaatimukset ovat merkittävästi kiristyneet kiinteän lisäpääomavaatimuksen tullessa voimaan 2015 ja Finanssivalvonnan johtokunnan muilla makrovakauspäätöksillä (OSII-vaatimukset, järjestelmäriskipuskuri).

Vakavaraisuusvaatimusten vaikutuksia lainojen hinnoitteluun kuvaa myös se, että vakavaraisuuslaskennassa standardimenetelmää käyttävät pankit pystyvät toimimaan samoilla markkinoilla sisäisiä malleja käyttävien pankkien kanssa, vaikka niillä onkin merkittävästi korkeammat vakavaraisuusvaatimukset. Standardimenetelmää käyttäville pankeille Basel III:n viimeistelyn vaikutus on päinvastainen kuin sisäisiä malleja käyttäville eli niiden vakavaraisuusvaatimukset alenevat.

Edellä kuvatun perusteella voi siis arvioida, että myös Basel III:n viimeistelyn vaikutukset rahoituksen saatavuuteen tai hinnoitteluun Suomessa jäävät maltillisiksi. Ei siis vaikuta siltä, että uudistus vaarantaisi pankkien kyvyn rahoittaa vihreää taloutta tai taloutta yleisemminkään tai nostaisi asuntolaina-asiakkaiden marginaaleja kohtuuttomasti. Tämän takia ei ole myöskään tarpeen monimutkaistaa jo valmiiksi monimutkaista vakavaraisuussääntelyä enempää hakemalla ratkaisuja, joilla Baselin komitean suositukset saataisiin EU:ssa voimaan pienemmin vakavaraisuusvaikutuksin.