Läget på finansmarknaden

I finanssektorns verksamhetsomgivning skedde en betydande förändring under berättelseåret. Rysslands attack mot Ukraina ledde till en höjning av energipriserna och en snabbt stigande inflation till en nivå som inte hade upplevts på flera decennier. Till följd av detta inledde många centralbanker globalt en åtstramning av penningpolitiken efter en lång stimulerande period. Centralbanker höjde sina styrräntor flera gånger och meddelade att de småningom avstår från olika köpprogram. Vid sidan av den osäkra tillgången till energi sänkte även andra produktionsflaskhalsar som orsakats av coronapandemin konsumenternas förtroende och försvagade företagens utsikter. Den ekonomiska tillväxten försvagades och flera ekonomier drabbades av hotbilder om recession mot slutet av berättelseåret.

Förändringen i penningpolitiken, den fortsatta coronapandemin och osäkerheten som orsakats av Rysslands anfallskrig ledde till en mycket snabb höjning av marknadsräntorna och en försvagning av det allmänna risksentimentet. Penningmarknadens osäkerhet syntes bl.a. som en åtstramning av finansieringsförhållanden och en ändring i prissättningen av penningmarknadsinstrument. Till exempel räntorna på euroområdets 10-åriga statsobligationer och i synnerhet kreditriskpåslag (s.k. CDS spreads), som beskriver kreditrisken för företag med hög kreditrisk, steg. Samtidigt föll aktieindex som beskriver aktiekursutvecklingen i de viktigaste ekonomiska områdena. Höjningen av energipriser och levnadskostnader ökade oron för bl.a. hushållens, husbolagens, företagens och staternas skuldhållbarhet.

Den ekonomiska tillväxten avtog under berättelseåret även i Finland, även om företagens situation och investeringar alltjämt låg på en rimlig nivå. Konjunkturvändningen syntes dock starkt i förtroendeindikatorer av olika slag. Företagens och konsumenterna förtroende för ekonomin försvagades till den lägsta nivån under mätningshistorian. Mot slutet av året sjönk priserna på gamla aktielägenheter, det lyftes färre bostadslån än under de senaste åren och antalet bostadsköp sjönk. Därtill minskade bostadsbyggandet, när antalet inledda byggnadsprojekt och beviljade byggtillstånd sjönk. Hushållens skuldsättning fortsatte att växa, när skulderna ökade snabbare än inkomsterna.

Osäkerheten kring ekonomins utveckling är alltjämt stor. Den försvagade verksamhetsomgivningens samtliga inverkningar på olika sektorer av ekonomin eller på hushållens och företagens beteende kan inte än skönjas.

På längre sikt utmanas finanssektorns aktörer av inte bara den ostabila ekonomiska verksamhetsomgivningen utan även av långsiktiga förändringstrender såsom klimatförändringens inverkningar (ESG-risker1) och åtgärder som strävar efter deras bekämpning, demografiska förändringar, digitaliseringen, nya teknologier, produkter och verksamhetssätt (t.ex. molntjänster och kryptotillgångar) samt cyberrisker.

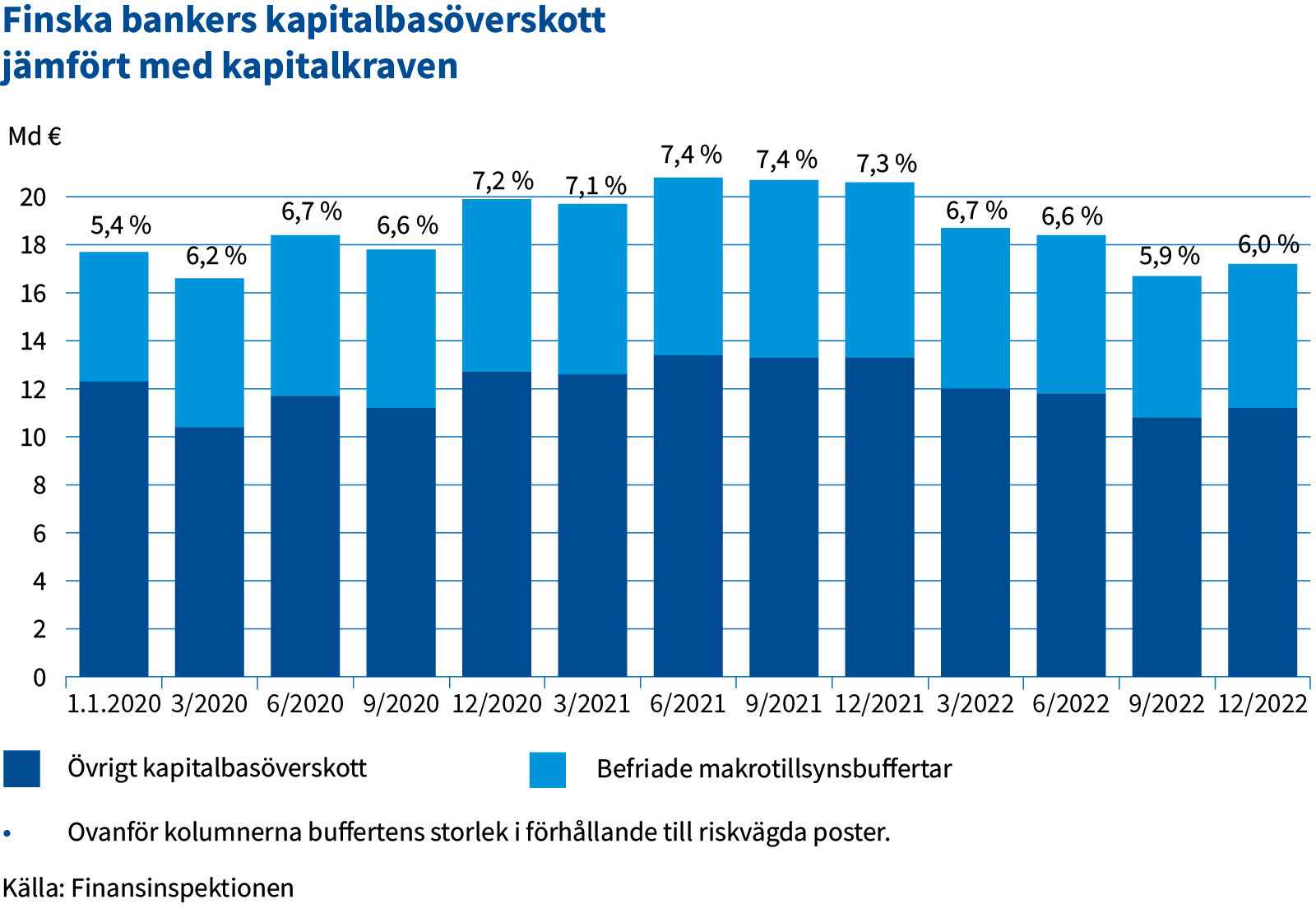

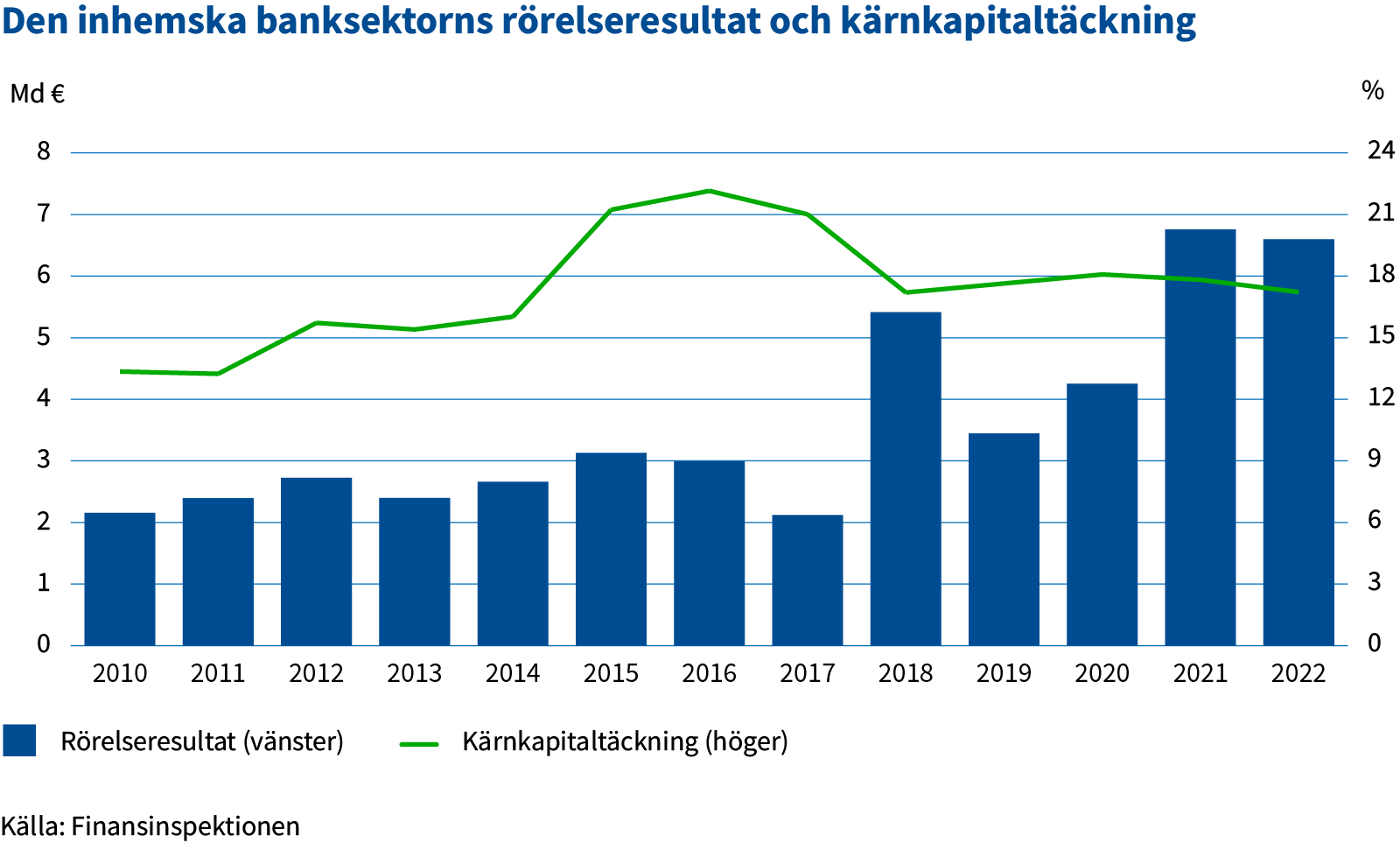

Banksektorns kapitaltäckningsställning förblev stark – ökningen av räntenettot höjde resultatet

Banksektorns kapitaltäckningsgrader försvagades något under berättelseåret. Detta berodde främst på vinstutdelningen, som sänkte kapitalbasen. Å andra sidan ökade räkenskapsperiodens resultat kapitalbasen, och det skedde inga betydande förändringar i riskvägda fordringar. Trots att kapitalbasöverskottet i förhållande till totalkapitalkraven minskade hade banksektorn alltjämt gott om kapital jämfört med kraven. Kapitaltäckningsgraderna var högre än det europeiska genomsnittet under året.

Banksektorns rörelsevinst var mindre än året innan. Det osäkra marknadsläget återspeglades på värdepappersrelaterade inkomstposter. Å andra sidan stärkte höjningen av räntenivån räntenettot, och dess andel av den totala avkastningen steg ytterligare. Nedskrivningar var alltjämt måttliga och det fanns inga märkbara tecken på försvagning i kreditstockens kvalitet. Under berättelseåret var banksektorns oreglerade krediter i förhållande till kreditstocken alltjämt bland de lägsta i Europa.

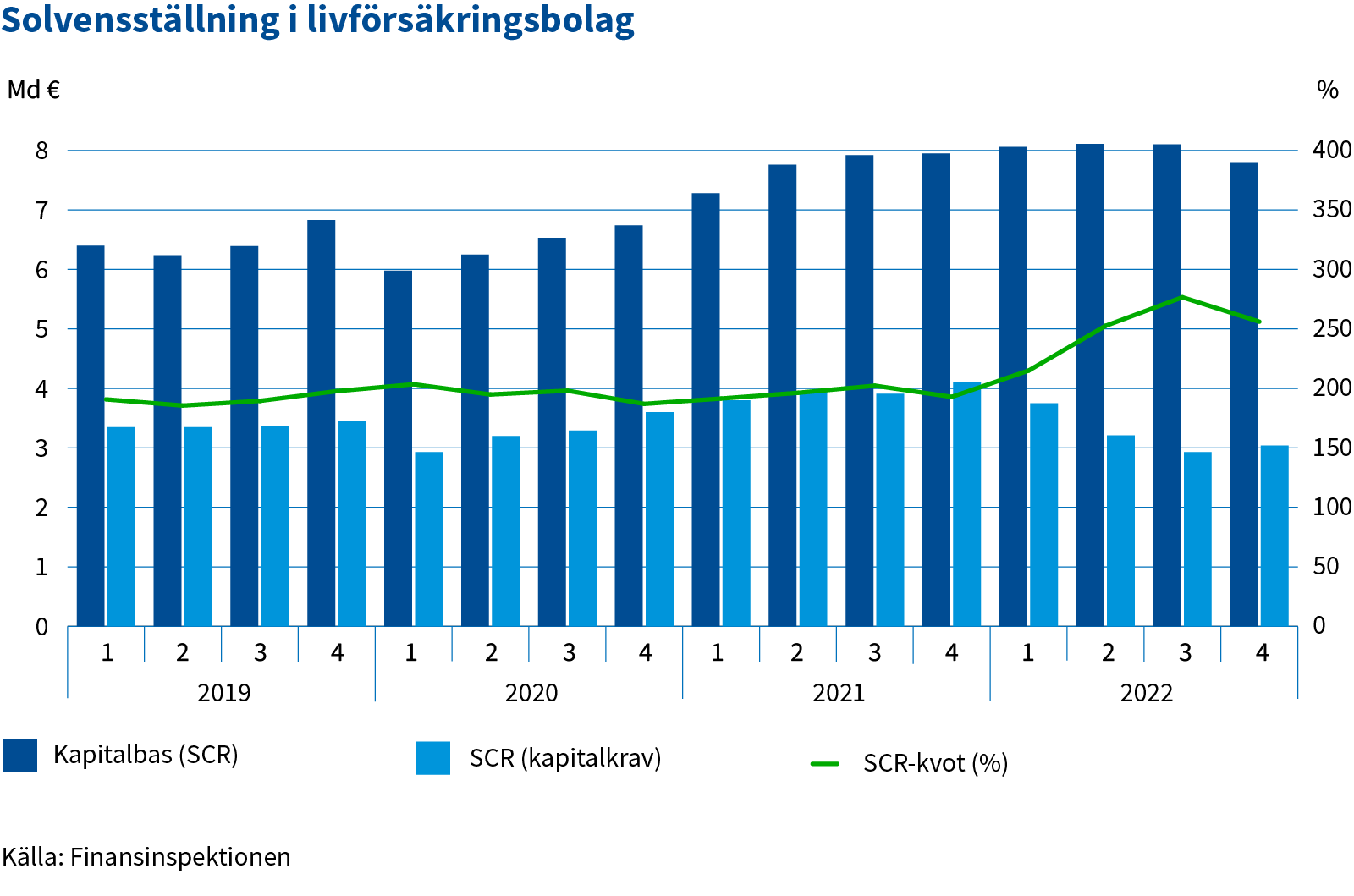

Livförsäkringsbolagens solvens förstärktes medan lönsamheten försämrades

Livförsäkringssektorns solvensgrad förbättrades betydligt 2022 på grund av ökningen av räntenivå och investeringarnas värdesänkning. Solvenskapitalkravet (Solvency Capital Requirement SCR) sjönk märkbart från året innan. Samtidigt minskade bolagens kapitalbas något. Trots att kapitaltäckningsgraden förstärktes förblev skillnaden mellan livförsäkringssektorns tillgångar och skulder dock på samma nivå.

Livförsäkringsbolagens investeringar var klart förlustbringande, men aktieinvesteringar återhämtade sig en aning mot slutet av året. Fastighetsinvesteringar gav alltjämt en bra avkastning under året, men avkastningen sjönk under årets sista kvartal.

Livförsäkringens premieinkomst föll och de betalade ersättningarna växte 2022. Den höga inflationen och förlustbringande investeringsmarknaden påverkade försäljningen av investeringsförsäkringar negativt. Riskförsäkringarna växte alltjämt stabilt.

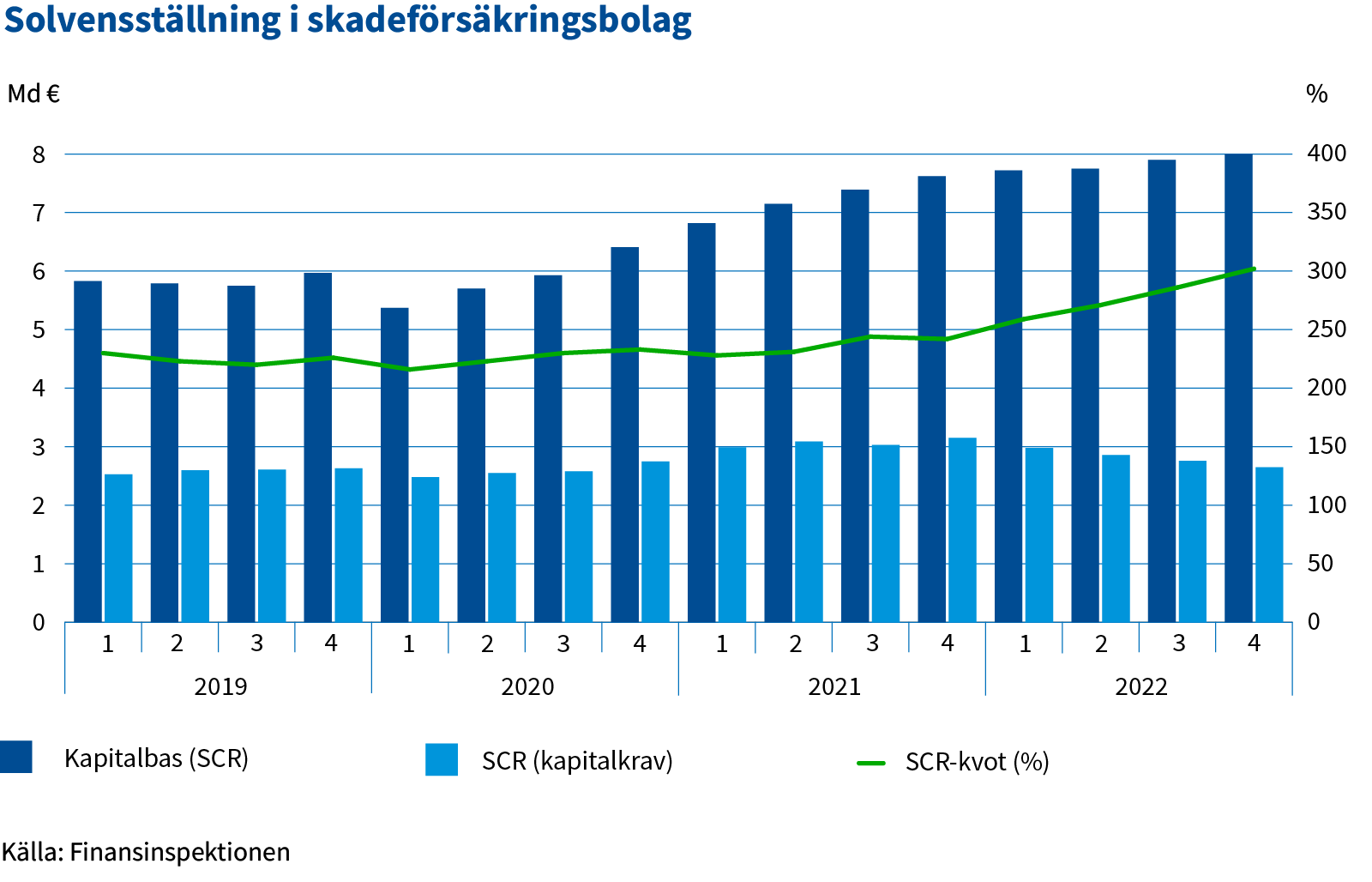

Höjningen av räntenivån stärkte skadeförsäkringsbolagens solvens

Skadeförsäkringssektorns solvensgrad stärktes kraftigt under året, även om investeringar gick på förlust. Solvensen stärktes av såväl kapitalbasökningen som sänkningen av solvenskapitalkravet. En orsak till ökningen av kapitalbasen var sänkningen av försäkringsansvarens marknadsvärde med anledning av den branta höjningen av räntenivån till den lägsta nivån sedan 2016, då Solvens II-regelverket trädde i kraft. Solvensen stärktes också på grund av det minskade kapitalkravet till följd av nedgången i marknadsvärdet på aktier och försäkringsansvar.

Investeringsintäkterna var negativa. På grund av den branta höjningen av räntenivån och sänkningen av aktiernas marknadspriser var bägge aktier och ränteinvesteringar förlustbringande; bara fastighetsinvesteringar gav avkastning.

Växande ersättningskostnader försvagade försäkringsrörelsens resultat. Efter pandemin har människorna övergått från distansarbete till hybridarbete, och detta har ökat ersättningskostnader från fordonsförsäkringar och antalet olyckor under arbetsresor. Stora skador ökade ersättningskostnader från egendomsförsäkringen och avbrottsförsäkringen. Lönsamhetens nyckeltal, dvs, totalkostnadsprocenten exklusive inverkan av ändringarna i beräkningsgrunder, försvagades från nivån vid utgången av 2021, som var bättre än i genomsnitt.

Värdet på investeringstillgångar föll och försvagade arbetspensionssektorns solvens

Arbetspensionssektorns avkastning på investeringar var negativ med undantag av berättelseårets sista kvartal, vilket överensstämde med den allmänna utvecklingen på finansmarknaden. Arbetspensionssektorns solvens försvagades i och med att värdet på investeringstillgångarna föll. Värdet på investeringstillgångarna påverkades framför allt av den negativa avkastningsutvecklingen av noterade aktier och masskuldebrev. Avkastningen från icke-likvida investeringsobjekt, till exempel investeringar i fastigheter, var positiv, vilket balanserade totalavkastningens utveckling. Den riskbaserade solvensställningen försvagades när solvenskapitalet, som hade sjunkit med anledning av investeringsverksamhetens förlust, föll i förhållande till solvensgränsen. Solvensställningens förändring lindrades av solvensgränsens minskning, som berodde på ändringarna i investeringstillgångarnas storlek och riskgrad.

Arbetspensionssektorns lönesumma växte från året innan.

De ämnen som gällde Finansinspektionen och fick mest synlighet i medierna

1. Bolån

2. Ryssland och cybersäkerhet

3. Lagen om pension för företagare (FöPL)

4. Finansinspektionens organisation

5. Sanktioner

1 ESG = Environmental, Social, and Governance.